在加密貨幣投資領域,穩健的策略往往比激進的操作更能帶來長期收益。本文將爲您解析五種經典的分批建倉模型,適用於不同市場環境和投資者風險偏好。

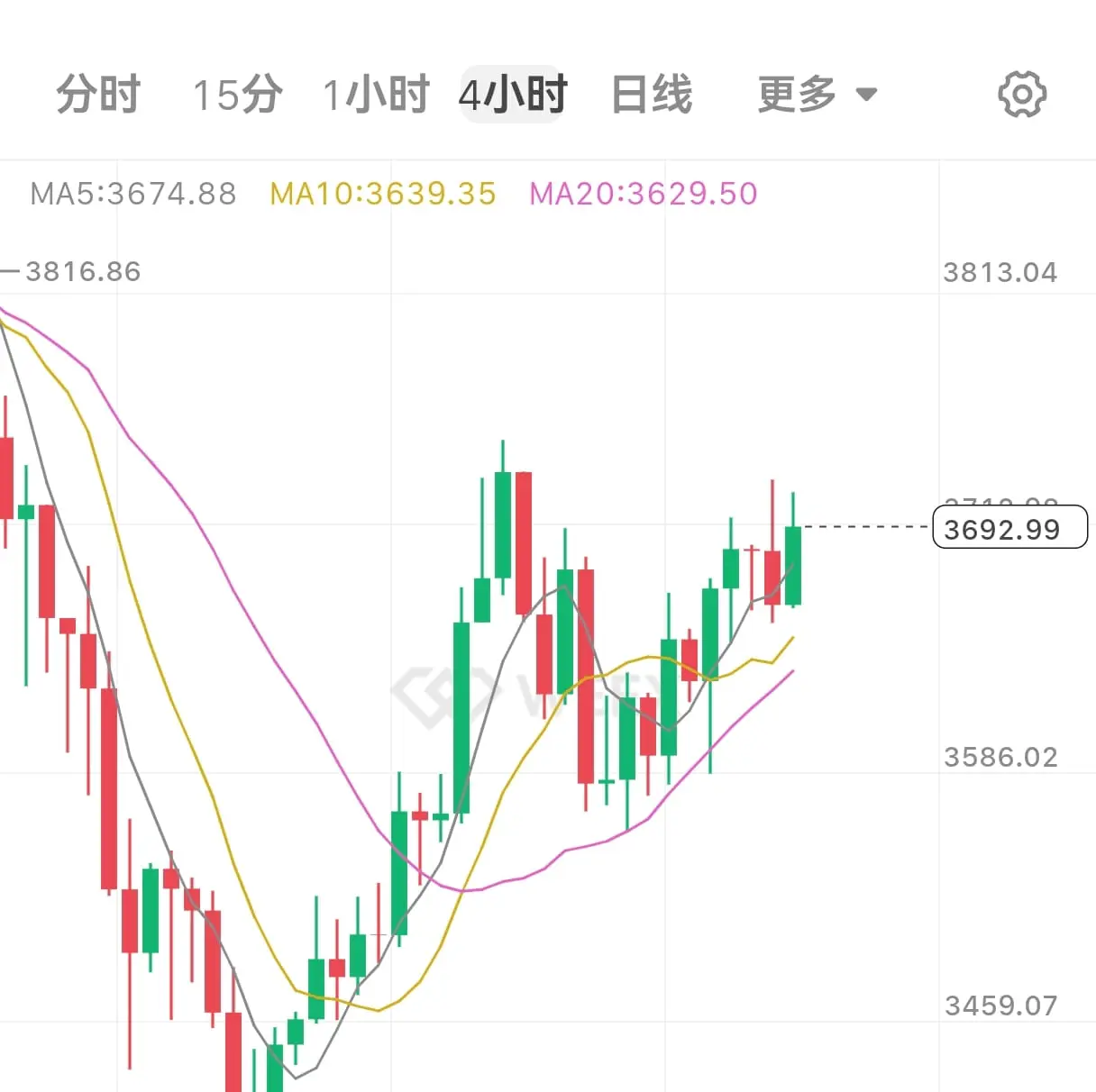

首先,讓我們探討金字塔建倉法。這種方法特別適合在明確的下跌趨勢末期使用,例如熊市後期或幣價大幅回調時。其核心理念是:價格越低,買入越多。這種策略形成了一個"底部寬、頂部窄"的資金分配結構,有效降低了平均成本。

以比特幣(BTC)爲例,假設我們有10萬USDT的投資資金,可以將其分爲四次建倉:

1. 當BTC價格在4萬USDT時,投入10%資金(1萬USDT)作爲試探性入場。

2. 若價格下跌至3.5萬USDT(跌幅12.5%),則增加投資比例至20%(2萬USDT)。

3. 繼續下跌至3萬USDT時(總跌幅25%),投入30%資金(3萬USDT)。

4. 最後,如果跌至2.5萬USDT(總跌幅37.5%),則投入剩餘40%資金(4萬USDT)。

這種方法允許投資者在市場低迷時積累更多籌碼,爲未來的反彈做好準備。然而,它也要求投資者具備較強的心理承受能力,能夠在市場持續下跌時保持冷靜並執行計劃。

除了金字塔建倉法,還有其他幾種分批建倉策略,包括等額定投、技術指標建倉等。每種策略都有其適用的市場環境和投資者類型。選擇合適的策略,不僅能夠控制風險,還能在市場波動中把握機會,實現穩健的資產增值。

記住,在加密貨幣市場中,穩定和持續的複利增長往往比追求短

首先,讓我們探討金字塔建倉法。這種方法特別適合在明確的下跌趨勢末期使用,例如熊市後期或幣價大幅回調時。其核心理念是:價格越低,買入越多。這種策略形成了一個"底部寬、頂部窄"的資金分配結構,有效降低了平均成本。

以比特幣(BTC)爲例,假設我們有10萬USDT的投資資金,可以將其分爲四次建倉:

1. 當BTC價格在4萬USDT時,投入10%資金(1萬USDT)作爲試探性入場。

2. 若價格下跌至3.5萬USDT(跌幅12.5%),則增加投資比例至20%(2萬USDT)。

3. 繼續下跌至3萬USDT時(總跌幅25%),投入30%資金(3萬USDT)。

4. 最後,如果跌至2.5萬USDT(總跌幅37.5%),則投入剩餘40%資金(4萬USDT)。

這種方法允許投資者在市場低迷時積累更多籌碼,爲未來的反彈做好準備。然而,它也要求投資者具備較強的心理承受能力,能夠在市場持續下跌時保持冷靜並執行計劃。

除了金字塔建倉法,還有其他幾種分批建倉策略,包括等額定投、技術指標建倉等。每種策略都有其適用的市場環境和投資者類型。選擇合適的策略,不僅能夠控制風險,還能在市場波動中把握機會,實現穩健的資產增值。

記住,在加密貨幣市場中,穩定和持續的複利增長往往比追求短

BTC2.09%